2026年、機関投資家の戦略が世界の資本市場に大きな影響を与えています。市場の変化に伴い、投資手法や企業へのアプローチも進化し続けています。

本記事では、機関投資家の定義や役割、最新の投資戦略、ESGやAI活用の最前線までを徹底解説します。さらに、個人投資家との違いや、市場全体への影響、今後の展望についても詳しくご紹介します。

未来を左右する投資家の動向を先読みし、変化する市場で有利な投資判断を行うための知識を身につけましょう。本ガイドを通じ、2026年の投資環境への備えを始めてください。

機関投資家とは何か:定義・特徴・市場における役割

2026年の資本市場で絶大な存在感を放つ「機関投資家」。その定義、特徴、市場における役割を知ることは、今後の投資判断や企業経営の理解に不可欠です。ここでは、機関投資家の実像を多角的に解説します。

機関投資家の定義と種類

機関投資家とは、年金基金、保険会社、投資信託、信託銀行、ヘッジファンドなど、顧客から預かった巨額の資金を運用する法人投資家の総称です。たとえば日本最大のGPIFは約260兆円を運用し、日本株市場の約83%を機関投資家が占めています。

代表的な国内外機関投資家には、GPIF、ゆうちょ銀行、ブラックロック、バンガードなどが挙げられます。個人投資家が自己資金で運用するのに対し、機関投資家は他人資金を預かるため、責任ある運用と高度な分析が求められます。

投資判断の流れや企業との対話については、機関投資家の投資判断プロセスも参考になります。

機関投資家の特徴

機関投資家の最大の特徴は、運用資金の規模が極めて大きい点です。数兆円から数十兆円規模を動かすため、専門性の高い投資チームと組織的な意思決定体制が整っています。

主な特徴は以下の通りです。

- 長期的な資産運用を重視

- ガバナンス強化や企業経営への積極的関与

- ESG(環境・社会・ガバナンス)投資の推進

- 議決権行使や経営改善提案を通じた企業価値向上

たとえば株主総会での議決権行使や、ESG評価の高い企業への投資拡大などが実践されています。

市場における役割と影響

機関投資家は市場の安定化と株価形成に大きく貢献しています。大規模な売買を通じて流動性を高めるとともに、企業価値向上のための対話(エンゲージメント)を積極的に行います。

ESG投資の拡大は、日本企業の情報開示やサステナビリティ経営の推進を後押ししています。2026年には、機関投資家の影響力が市場トレンドや企業経営の方向性を左右する重要な役割を果たすことが期待されています。

機関投資家の存在は、持続可能な経済成長と市場の健全化に不可欠です。

2026年の機関投資家主要投資戦略

2026年、機関投資家は市場の変化に合わせて多様な投資戦略を進化させています。伝統的な手法の深化だけでなく、ESGやAIといった新潮流を積極的に取り入れることで、リスク管理とリターン追求の両立を目指しています。ここでは、機関投資家が実践する主要な戦略とその最新動向を解説します。

伝統的投資戦略の進化

機関投資家の伝統的な投資戦略は、2026年にさらに高度化しています。分散投資はこれまで以上に細分化され、リスク管理の精度も向上しています。

アクティブ運用とパッシブ運用の使い分けも進化。ロング・ショート戦略の普及や、債券・株式のみならずオルタナティブ資産への配分が増加しています。

例えば、日本の年金基金では国内外の株式だけでなく、インフラや不動産、プライベートエクイティへの投資も拡大。これにより、長期安定リターンを狙う傾向が強まっています。

| 戦略 | 主な特徴 | 2026年の傾向 |

|---|---|---|

| 分散投資 | リスク低減、安定運用 | 資産クラス多様化 |

| アクティブ | 市場を上回るリターン | AI分析・テーマ投資強化 |

| パッシブ | 低コスト、指数連動 | ESG指数組入れ増加 |

機関投資家は、これらの進化した伝統戦略を基軸に、市場環境に柔軟に対応しています。

ESG・サステナブル投資の本格化

ESG(環境・社会・ガバナンス)を重視する投資が、機関投資家の主流となっています。2026年はESG評価基準がさらに厳格化され、情報開示要件も強化されています。

大手保険会社や年金基金は、グリーンボンドやサステナブルファイナンスへの資金投入を拡大。ESG投資比率は年々上昇し、企業の持続可能性が選定基準の中心です。

具体的には、ESGスコアの向上を目指す企業への投資選好が強まり、情報開示や経営改善への働きかけも積極化しています。

- ESG評価を重視した銘柄選定

- グリーンボンドへの投資拡大

- サステナビリティ推進企業へのエンゲージメント

機関投資家は、社会課題への責任投資を通じて市場全体の質的向上を促進しています。

テクノロジー活用とAI投資の最前線

テクノロジーの進化により、機関投資家の投資戦略も大きく変革しています。AIやビッグデータを活用したクオンツ運用が主流化し、オルタナティブデータ(衛星画像やSNS解析など)の導入も加速しています。

自動化された投資判断プロセスは、リスク・リターン分析の精度を大幅に高めています。2026年には、AIを活用した代表的なファンドが市場で高い成果を上げている事例も増加。

例えば、2026年のAI投資動向を参照すると、AIによる投資判断やアルゴリズム運用の最新トレンドが分かります。

機関投資家は、デジタル技術を積極的に取り入れ、競争優位性を強化しています。

アクティビスト戦略・エンゲージメント強化

アクティビストファンドによる企業変革が加速する中、機関投資家は建設的対話(エンゲージメント)の質を高めています。企業統治やガバナンス改革への関与は、2026年の市場で不可欠な要素です。

株主提案数の増加や、経営改善を促す具体的な要求が目立つようになりました。企業との対話を通じて、経営陣の説明責任や中長期的な企業価値向上を重視する動きが広がっています。

- 株主提案による経営改革の推進

- ガバナンス評価基準の厳格化

- エンゲージメント活動の多様化

機関投資家は、積極的な対話を通じて企業の持続的成長を後押ししています。

地政学リスク・マクロ経済変動への対応

2026年は地政学リスクやマクロ経済変動が一層複雑化しています。機関投資家は、米中対立や金利変動、為替リスクなどを見据えたヘッジ戦略を強化。

新興国と先進国の資金配分も柔軟に見直し、グローバルな分散投資が進んでいます。マクロ環境変化に強いポートフォリオ設計が重要となり、シナリオ分析やストレステストの活用も増加傾向です。

- 為替・金利リスクのヘッジ

- 新興国市場への投資機会探索

- ポートフォリオの動的リバランス

機関投資家は、複雑な外部環境下でも安定した資産運用を追求しています。

機関投資家と個人投資家の違い・比較

機関投資家と個人投資家は、資本市場において異なる役割と特徴を持っています。両者の違いを理解することは、投資環境を正しく把握するうえで不可欠です。

資金規模・市場影響力の違い

機関投資家は、数兆円から数十兆円規模の巨大な資金を運用します。一方、個人投資家は一般的に数十万円から数千万円程度の資金規模です。

機関投資家の市場シェアは非常に高く、2023年度の日本株市場では約83%を占めています。個人投資家のシェアは17%にとどまります。

このように、機関投資家は株価を大きく動かす力を持ち、市場全体に与える影響が圧倒的です。

| 機関投資家 | 個人投資家 | |

|---|---|---|

| 資金規模 | 数兆円〜数十兆円 | 数十万円〜数千万円 |

| 市場シェア | 83% | 17% |

| 影響力 | 非常に大きい | 限定的 |

投資スタイル・期間・判断プロセス

機関投資家は、長期的な視点に立った安定運用を重視します。投資判断は組織的かつ慎重に行われ、アナリストや投資委員会による多角的な検討が特徴です。

個人投資家の場合、投資スタイルは多様で、短期売買から長期保有まで幅広く見られます。意思決定も迅速で柔軟ですが、組織的なプロセスはありません。

機関投資家は厳格なリスク管理を行い、運用の透明性や説明責任にも重点を置いています。

情報源とリサーチ力

機関投資家は、企業との直接対話や独自リサーチを活用し、非公開情報を含む多様なデータを収集します。専門アナリストが綿密な調査を行い、投資判断の裏付けとなる情報の質と量は非常に高いです。

一方、個人投資家は主に公開情報やメディア、証券会社レポートなどを参考にします。情報の入手経路や分析力で、機関投資家と個人投資家の間には大きな差が存在します。

市場への影響事例

機関投資家の大量売買は、株価の急変や市場トレンドの転換を引き起こすことがあります。例えば、大手年金基金がポートフォリオをリバランスする際、市場全体に波及効果が生じる場合があります。

こうした動きは、個人投資家の売買だけでは起こりにくい規模です。市場環境やマクロ経済リスクの変化も、機関投資家の動向によって左右されます。世界経済や市場動向の最新情報は、世界経済と市場動向ニュース でキャッチアップできます。

市場の安定化やトレンド形成において、機関投資家の存在は今後も極めて重要です。

機関投資家が市場に与える影響と2026年の展望

市場における機関投資家の役割は年々拡大しており、2026年にはその影響力がさらに強まると予想されています。ここでは、株価や企業経営に及ぼす具体的な影響、資金フローの変化、政策への関与、リスク管理、新たな市場動向について解説します。

株価形成と流動性への影響

機関投資家は大規模な資金を背景に、株式市場の価格形成や流動性確保に大きく貢献しています。特に、TOPIXや日経平均といった指数リバランス時には、機関投資家の売買によって株価が大きく動くことがよく見られます。

市場の安定化にも寄与しており、短期的な価格変動を抑える役割も担います。こうした動きは、個人投資家だけでは生み出せない市場全体のダイナミズムを支えています。

企業経営・ガバナンス改革への貢献

機関投資家は企業の経営方針やガバナンス体制にも強い影響を及ぼします。議決権行使や株主提案を通じて、経営陣に対してESGや中長期的成長に向けた改善提案を行うケースが増えています。

具体的には、ESG評価が低い企業に対し、情報開示の強化や持続可能な経営への転換を求める動きが活発化しています。これにより、企業価値の向上や社会的責任の強化が進展しています。

市場トレンド・資金フローの変化

2026年に向けて、機関投資家の資金はESG投資やAI活用型ファンド、新興市場、オルタナティブ資産へとシフトしています。特にデジタル資産や仮想通貨といった新しい資産クラスが注目され、資金流入が加速しています。

最新の動向や投資ガイドについては、仮想通貨と2026年投資ガイドで詳しく解説されています。このような資産クラスの拡大は、今後の市場構造にも大きな変化をもたらすでしょう。

マクロ経済・政策への影響

機関投資家は政府や中央銀行との対話を通じて、金融政策や税制、規制のあり方に影響を与えています。たとえば、金融庁によるスチュワードシップ・コードの改訂やESG関連規制の強化は、機関投資家の意見が反映された結果です。

また、政策提言や市場構造の変化に積極的に関与することで、資本市場全体の健全な発展を後押ししています。

リスク管理と市場安定化機能

市場が混乱した際、機関投資家はリスク管理の観点から安定化策を講じます。コロナショック時には、年金基金などが長期目線で安定運用を継続し、急激な下落を和らげる役割を果たしました。

また、システミックリスクの抑制にも取り組み、市場全体の健全性維持に寄与しています。リスク管理の高度化は今後も重要な課題となります。

2026年以降の新潮流・課題

2026年以降、機関投資家には気候変動リスク対応やネットゼロ投資の推進、AIやデジタル技術導入による運用モデルの変革が求められます。さらに、地政学リスクや新興市場の不確実性にも柔軟に対応する必要があります。

新しい市場構造や投資機会の創出も進み、AIやグリーンテックといった成長分野への資金流入が加速するでしょう。機関投資家はこれまで以上にイノベーションとリスク管理の両立が求められます。

機関投資家の投資判断プロセスとIR担当者が取るべき戦略

機関投資家の投資判断プロセスは、企業価値を正確に評価し、長期的な資産運用成果を最大化するための基盤です。ここでは、実際のプロセスとIR担当者が取るべき具体的戦略を解説します。

投資判断プロセスの全体像

機関投資家は、まず企業分析を徹底します。財務データだけでなく、非財務要素やESG評価も重視します。

次に、専門アナリストがリサーチレポートを作成し、投資委員会で組織的に意思決定します。意思決定にはAIやビッグデータ分析の活用が拡大しており、AIの投資プロセスへの組み込みも進んでいます。

ESGやリスク評価も必須項目です。これにより、持続可能な投資とリスク管理が両立できます。

機関投資家が重視する情報とIR活動

機関投資家が求めるのは、数字に裏付けられた事実だけではありません。業績や財務データに加えて、企業の中期経営計画や競争優位性、潜在リスクまで幅広く評価します。

IR担当者は、質の高いIR資料の作成が欠かせません。さらに、1on1ミーティングや個別面談を活用し、機関投資家の疑問や関心に真摯に対応することが重要です。

このような情報提供と双方向の対話が、長期的な信頼構築につながります。

効果的なコミュニケーション・エンゲージメント戦略

投資家とのコミュニケーションでは、決算説明会や工場見学、個別面談が重視されます。これらの機会を活かして、機関投資家と建設的な対話を行うことが不可欠です。

具体的には、企業のビジョンやESG施策、リスク対応方針を明確に説明します。また、機関投資家の質問や懸念には誠実かつ迅速に対応しましょう。

信頼関係の構築には、継続的な情報発信と透明性がカギとなります。

機関投資家対応の先進事例

近年、ESG情報開示の強化によって評価を高めた企業が増えています。例えば、ESGスコア向上に向けて積極的に施策を実施し、機関投資家からの支持を獲得した事例もあります。

また、アクティビストファンドとの対話を通じて経営改革を実現したケースも注目されています。これらの先進事例は、他社のIR担当者にとっても貴重な学びとなるでしょう。

機関投資家の期待に応えるためには、時代の変化を捉えた柔軟な対応が求められます。

2026年に向けた機関投資家の最新動向・今後の課題

2026年に向け、機関投資家の役割と投資環境は大きく変化しています。デジタル技術やサステナビリティへの対応力が問われる中、各機関投資家は新たな課題に直面しています。本セクションでは、最新動向と今後の課題を5つの視点から整理します。

テクノロジーと投資の融合

機関投資家はAIやブロックチェーンなどのテクノロジーを積極的に導入し、投資判断の高度化を進めています。AIによるデータ分析やクオンツ運用、ブロックチェーンを活用したデジタル資産への投資が拡大しています。

- オルタナティブデータの利用で投資先の選定精度が向上

- サイバーセキュリティやデータガバナンスの重要性が増大

- AI活用の最新動向はAI・テック最新ニュースでチェック可能

今後は、テクノロジーの進化に伴い、機関投資家の投資戦略も一層多様化します。

サステナビリティ・社会的責任投資の深化

サステナビリティ重視の動きが強まり、機関投資家によるネットゼロ目標への対応が急務となっています。気候関連リスクの統合やESG情報の開示強化が進展しています。

- ネットゼロ達成に向けた投資戦略の策定

- インパクト投資の拡大と社会的価値の追求

- 気候リスクの定量的評価と投資判断への反映

機関投資家は、持続可能な社会の実現に向けて資本の流れを変えています。

グローバルリスクと規制環境の変化

地政学リスクや新興国市場の不透明感が高まる中、機関投資家はグローバルなリスク管理を強化しています。金融規制や透明性への対応力も問われています。

- 米中対立や各国規制強化への柔軟な対応

- 日本市場のグローバル化と外国人投資家の影響拡大

- 新興国市場リスクの分散投資による抑制

今後も規制環境の変化に迅速に適応する姿勢が求められます。

機関投資家の人材・組織課題

機関投資家は運用人材の多様性と専門性を強化し、組織のガバナンス体制も見直しています。デジタルシフトや新しい働き方への対応が進められています。

- 多様なバックグラウンドを持つ人材の採用

- ガバナンス強化による意思決定の高度化

- デジタル技術を活用した業務効率化

人材と組織の進化が、今後の競争力の鍵となります。

今後の市場構造変化と投資機会

市場構造の変化も、機関投資家にとって大きな課題です。市場再編や新指数の導入、新興産業やスタートアップ分野への資金流入が加速しています。

- AI・グリーンテック関連銘柄への注目

- 新興産業への積極投資とリスク分散

- 市場再編による新たな投資機会の創出

2026年以降、機関投資家は変化を的確に捉え、持続的成長を目指す必要があります。

あわせて読みたい・関連リソース

機関投資家についてさらに深く知りたい方のために、信頼できるリソースを厳選してご紹介します。

- JPX公式「投資部門別売買状況」やGPIFの運用報告書は、機関投資家の市場動向をつかむのに役立ちます。

- 投資初心者向けには、証券会社や金融庁が提供する用語集やガイドが参考になります。

- 最新動向や業界分析を知りたい場合は、インベストメントチェーンの変化と進化が、機関投資家の視点からの洞察を詳しく解説しています。

- 企業IR・ESG・ガバナンス情報は各社のIRサイトやESG関連ポータルが便利です。

- セミナーやイベント情報はJPXや各金融機関の公式サイトで随時更新されています。

市場や投資環境の変化をいち早くキャッチアップするため、これらのリソースを定期的にチェックしましょう。

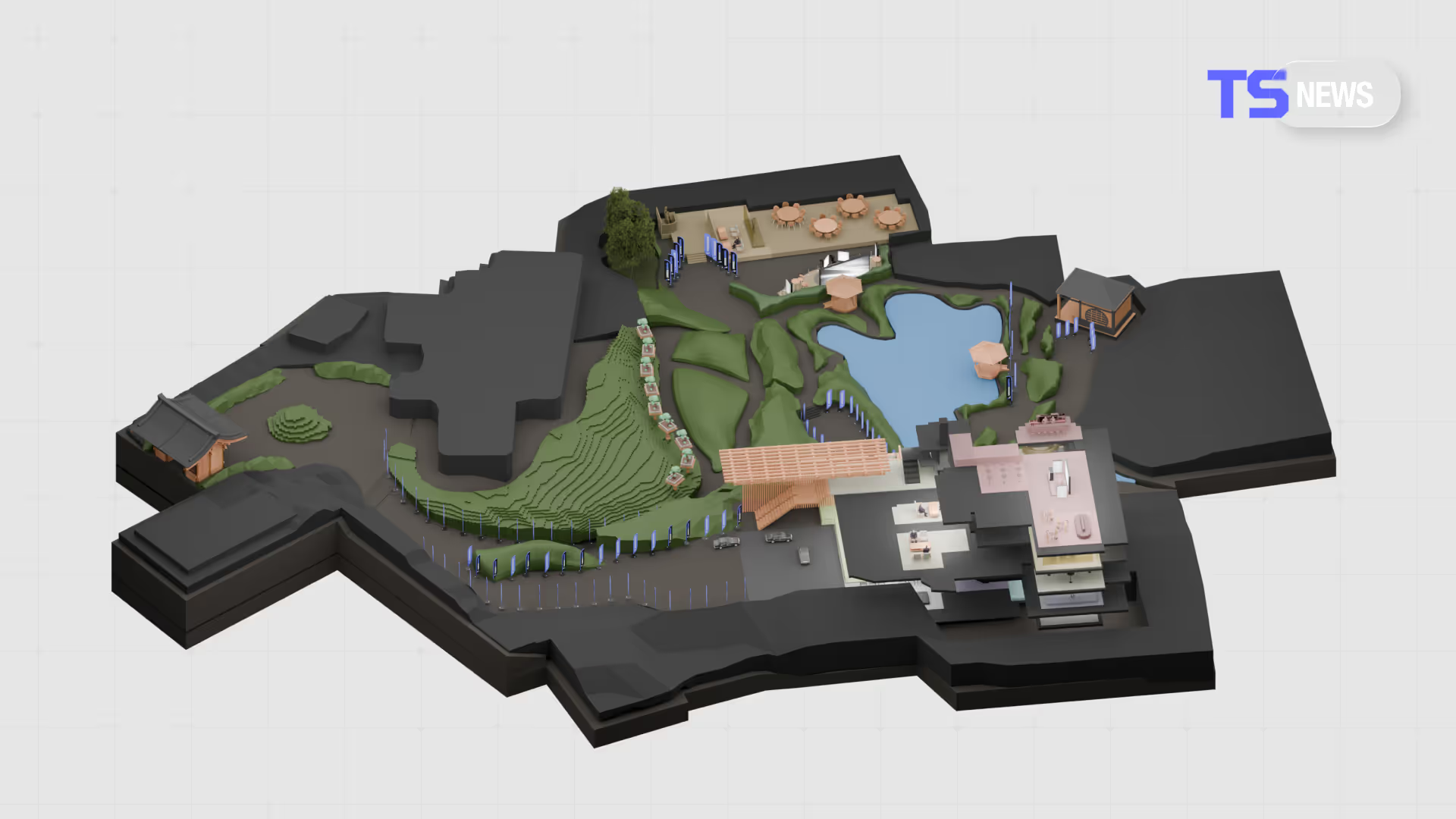

機関投資家の役割や2026年の最新投資戦略、市場への影響について深く理解できた今、私たちと一緒に新たな一歩を踏み出してみませんか 変革が加速するWeb3やAI領域の最前線を体感し、グローバルな投資家や業界リーダーと直接交流できる絶好の機会が待っています TEAMZ SUMMITでは、知識をアップデートし、実践に役立つネットワークを広げることができます 未来の投資環境に備えるため、今こそ行動を起こしましょう

チケット購入