2026年、投資 家にとって市場環境が大きく変化する年が訪れます。新たな制度変更やテクノロジーの進化、世界経済の動向が複雑に絡み合い、これまでにないチャンスとリスクが同時に生まれます。

本記事では、投資 家が今押さえておくべき5つの注目ポイントを厳選し、最新の市場トレンド、税制改正、リスク管理、成長セクター、投資戦略まで徹底解説します。

内容を読むことで、2026年の変化に柔軟に対応し、資産を守り増やすための具体的なヒントを得られます。ぜひ最後までご覧ください。

2026年の投資環境の全体像

2026年、投資家を取り巻く環境は大きく変化します。グローバル経済の揺れ動きと日本国内の構造転換が重なり、予測困難な時代が到来しています。今、投資家は世界規模の変化を正しく捉え、柔軟な戦略を持つことが重要です。

2026年の世界経済は、米国の景気減速と中国の回復ペースの鈍化、欧州の金融政策転換が大きな焦点です。米国では2024年の「トランプ関税ショック」や大統領選挙後の政策変化が波及し、投資家は為替や株価のボラティリティ上昇に直面しています。中国経済は不動産リスクの再燃や成長鈍化が懸念され、日本経済も賃上げと物価上昇のバランスを探る局面にあります。

過去2年で注目された市場イベントを下表に整理します。

| 年 | 市場イベント | 主な影響 |

|---|---|---|

| 2024 | トランプ関税ショック | 米中株価急変動、為替不安定 |

| 2025 | AIバブル | テック株高騰、IPO活発化 |

| 2025 | 金利上昇局面 | 債券価格下落、資産分散の重要性増大 |

こうしたイベントを背景に、2026年も投資家は急な市場変動リスクへの備えが不可欠です。

投資先の多様化も顕著です。生成AIやブロックチェーン関連は引き続き注目され、不動産や金、暗号資産も分散投資の一角として存在感を増しています。株式市場では日本株・米国株ともに新興企業やDX推進企業の成長が目立ちます。特に、世界経済最新トレンド解説を参考にすると、2026年はテクノロジーとリアル資産の両輪で資産運用を考える投資家が増えています。

投資家心理にも変化が見られます。若年層や女性投資家の市場参入が進み、SNSやYouTubeを活用した情報収集が一般化しました。これにより、個人投資家の意思決定スピードが上がり、トレンドの移り変わりも加速しています。市場のセンチメントを読み解く力が、今後はより重視されるでしょう。

2026年の金融政策は、FRB・日銀ともに金利動向が鍵です。インフレ率の高止まりや企業業績の二極化、IPO市場の活況も見逃せません。為替相場では円安・円高の振れ幅が拡大傾向にあり、外貨建て資産の活用や分散投資が求められます。投資家は主要な経済指標を常にチェックし、柔軟なポートフォリオ運用で変化に対応する必要があります。

2026年の投資環境は不確実性が高まる一方、成長分野や新たな投資機会も豊富です。投資家は世界と日本の両視点から情報を収集し、リスクとリターンのバランスを意識した戦略を構築することが成功の鍵となるでしょう。

2026年に投資家が直面する主なリスクとその対策

2026年、投資 家にとって市場環境は一層不確実になります。経済や地政学の急な変動、新興テクノロジーの台頭、そして情報の氾濫が、従来以上に高度なリスク対策を求めています。ここでは、投資 家が冷静に乗り越えるために知っておくべき主なリスクと、その具体的な対策を詳しく解説します。

市場急変とマクロリスク

2026年の市場は、経済ショックや地政学リスクの影響を大きく受ける可能性があります。米中関係の緊張、欧州の金融政策の転換、AIバブル崩壊など、投資 家にとって予測困難な事象が続出するでしょう。2025年の「トランプ関税ショック」時のように、突発的な政策変更が株価や為替に直撃することもあります。

投資 家は、日々のニュースだけでなく、長期的なマクロトレンドや過去の市場イベントを参考に、柔軟な対応力を身につけることが重要です。

主なマクロリスクの例

| リスク要因 | 影響例 | 対策例 |

|---|---|---|

| 経済ショック | 株価急落、景気後退 | 分散投資、現金比率調整 |

| 地政学リスク | 為替・原油相場変動 | ヘッジ、外貨建資産 |

| AIバブル崩壊 | テック株暴落 | 利益確定、守りの戦略 |

情報リスクと詐欺対策

情報過多の現代において、投資 家が直面する大きな課題が「情報リスク」です。SNSやネット掲示板を通じて、真偽不明の情報や投資詐欺が急増しています。特にSNS発の噂や、AIを使った巧妙な詐欺に注意が必要です。

投資 家は、信頼できる情報源を選び、複数ソースで裏付けを取る習慣を持つことが不可欠です。詐欺や誤情報に惑わされないためのチェックリストも活用しましょう。

- 情報リスク対策リスト

- 情報の一次ソースを確認

- 専門家や公式機関の発信を重視

- 急な投資勧誘や「確実に儲かる」話は疑う

金利・インフレ・為替リスク

2026年は、FRBや日銀の金利動向、インフレ率の再燃が資産価格に大きな影響を及ぼします。特に、金利上昇局面では債券価格の下落、インフレ加速時には現金資産の実質目減りが懸念されます。さらに、円安・円高の為替変動もグローバル資産に投資する投資 家にとって重要なリスクです。

資産配分の見直しや、外貨建て資産・インフレ耐性資産(例:金、ビットコイン)を組み込むなど、複数のシナリオを想定した対策が求められます。

リスク管理の基本と失敗回避

投資 家のリスク管理で最も大切なのは、損切りルールと分散投資です。レバレッジ取引は利益を拡大できる一方、損失も膨らみやすいため、資産ごとの投資上限を設けることが肝心です。2025年の市場急落時、多くの個人投資 家が損切りをためらい、損失を拡大させた事例が多く報告されています。

失敗を繰り返さないために、以下のポイントを徹底しましょう。

- 明確な損切り・利益確定ルール

- 定期的なポートフォリオ見直し

- 自信のない投資先は控える

具体的対策と実践事例

投資 家がリスクを最小限に抑えるには、分散投資や現金比率の調整、ヘッジ手法の活用が有効です。例えば、2025年の「トランプ・ショック」時には、現金や外貨、金などリスク分散を図った投資 家が比較的ダメージを抑えられました。

最近では、仮想通貨やデジタル資産も分散投資の対象として注目されています。仮想通貨のリスクと対策については2026年仮想通貨投資ガイドも参考になります。

投資 家は、さまざまなリスクを想定し、自分の投資スタイルや資産規模に応じた対策を講じることで、2026年の不安定な市場を乗り越えられるでしょう。

2026年注目ポイント5選

2026年は、投資 家にとって大きな転換点となる年です。市場環境や制度の変化、そして新たな成長分野への関心が高まる中、どのようなポイントを押さえるべきかを5つに厳選しました。

投資 家として2026年を成功の年にするために、各ポイントの本質と実践的な戦略を具体的に解説します。制度改正、分散投資、テクノロジー分野、高配当・優待株、そしてリスク管理まで、幅広く網羅しています。

このセクションを読み進めることで、投資 家が自信を持って次の一手を選択できるようになるでしょう。

1. 新NISA・税制改正の最新動向と活用戦略

2026年は新NISA制度の拡充と税制改正が、投資 家にとって極めて重要なテーマとなります。2024~2025年に大きく見直されたNISAは、年間投資枠の増加や非課税期間の延長など、資産形成の追い風となる要素が強化されています。

NISAでは、投資信託・ETF・日本株・米国株といった多様な商品が選択肢となります。特に「つみたて投資枠」と「成長投資枠」の違いを理解し、自身のリスク許容度や投資スタイルに合わせて戦略的に活用することが求められます。

また、2026年度税制改正では課税強化の議論も進んでおり、投資 家は最新情報を常にチェックする必要があります。詳細は2026年度税制改正大綱でNISA拡充で解説されています。

e-Taxやスマホ申告の普及により、確定申告の手間も大幅に軽減されつつあります。アンケート結果からも、24人中20人以上がNISAを積極活用しており、高配当株や成長株への分散投資が主流です。

NISA活用で失敗しないためには、積立投資と一括投資の比較を行い、自分に合った方法を選びましょう。投資 家は制度変更リスクにも備え、柔軟な資産運用を心がけることが大切です。

2. 分散投資と資産配分の最適化

2026年の投資環境では、分散投資と資産配分の巧みな設計が、投資 家のパフォーマンスを大きく左右します。株式(日本株・米国株・新興国株)、債券、不動産、金、暗号資産など、多様なアセットクラスの組み合わせが重要です。

特に、投資 家テスタ氏の「25種類×2億円」ポートフォリオ構想は注目に値します。円安・円高リスクに備え、外貨建て資産やインフレ耐性資産(例:金・ビットコイン)の役割も高まっています。

【資産配分モデル比較表】

| 資産クラス | 推奨比率(例) | 特徴 |

|---|---|---|

| 日本株 | 20% | 成長・配当両面で魅力 |

| 米国株 | 30% | 世界経済の牽引役 |

| 債券 | 20% | 安定収入・リスク分散 |

| 金・暗号資産 | 15% | インフレ耐性・ヘッジ |

| 不動産 | 15% | 長期的な資産安定 |

2024~2025年の市場変動では、リバランスを定期的に行うことで損失を最小限に抑えた投資 家が多く見られました。一方、過度な分散や自信のない投資先への投資は注意が必要です。

AIやロボアドバイザーを活用することで、最適な資産配分を自動化しやすくなっています。投資 家は自らのリスク許容度を再確認し、時代に合った分散戦略を取り入れましょう。

3. 生成AI・Web3・DX関連の新興成長セクター

2026年は生成AI、Web3、DX(デジタルトランスフォーメーション)、ブロックチェーンなど、テクノロジー分野が投資 家の注目を集めています。ソフトバンクグループをはじめとするAI関連大型株は2025年に株価が2.5倍になるなど、成長の勢いが加速しています。

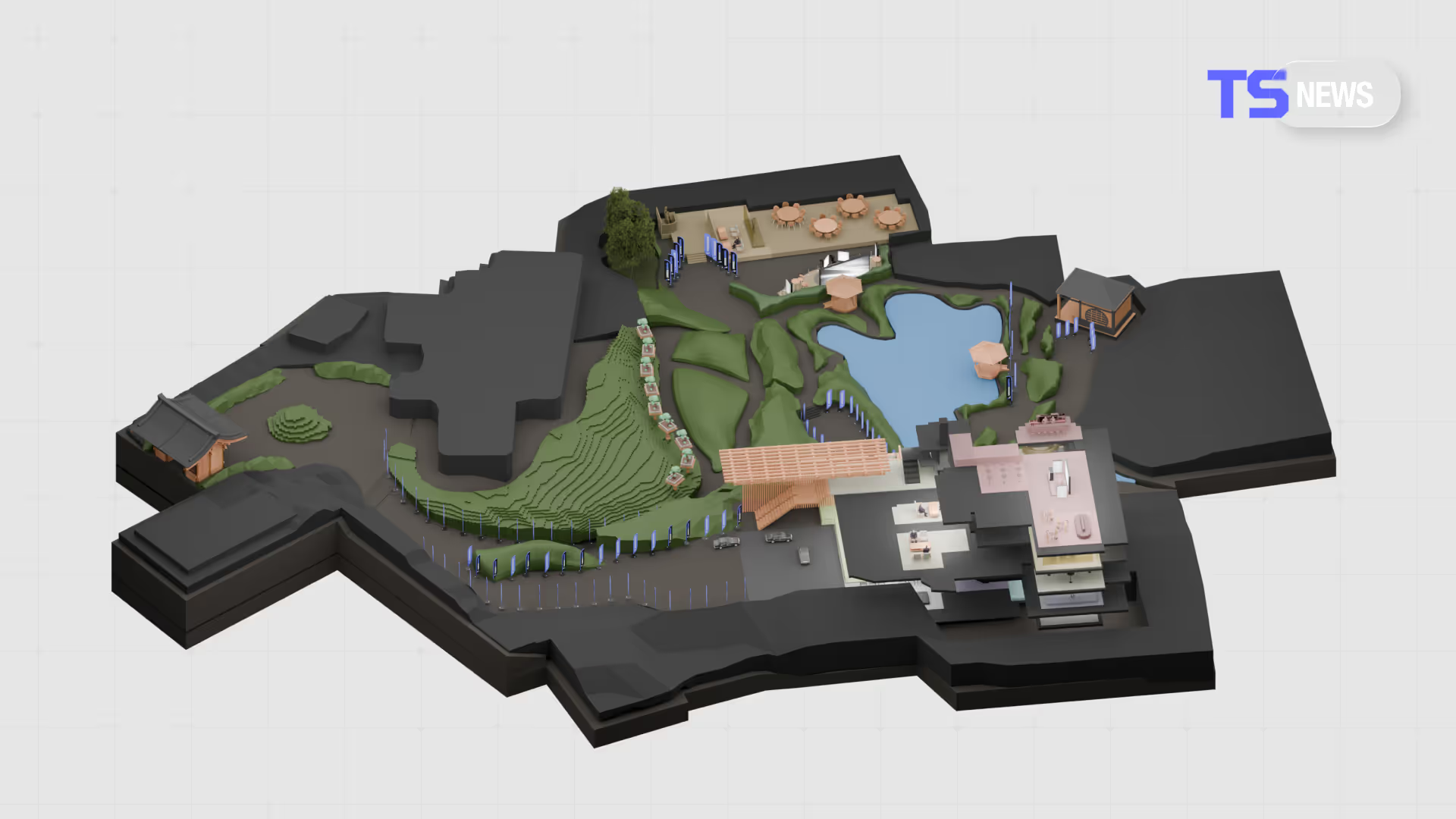

Web3やAIスタートアップへの投資も盛んであり、TEAMZ SUMMITなどのカンファレンスは情報収集とネットワーク拡大の場として価値が高まっています。DX推進企業や関連ETFも、投資 家にとって新たな選択肢です。

【新興成長セクターの特徴】

- 生成AI:業務効率化・新規ビジネス創出の核

- Web3:権利移転・分散型経済の基盤

- DX:企業競争力強化の要

- ブロックチェーン:透明性・セキュリティ向上

ただし、テクノロジー分野はバブルと実需の見極めが難しく、法規制や政策動向にも注意が必要です。個人投資 家は、過度な期待に流されず、リスクを冷静に分析する力が問われます。

4. 高配当株・優待株・米国株の選び方と注目銘柄

インカムゲイン志向の投資 家にとって、高配当株や株主優待株は2026年も有力な選択肢です。プロ21人が選ぶ「最強日本株」や「10倍株」ランキングでは、配当利回り・業績・成長性のバランスが重視されています。

米国株の分散投資では、アマゾン、アルファベット、マクドナルド、ファイザーなど11銘柄が代表例です。為替リスクへの対応や長期保有の視点も欠かせません。

【注目銘柄の選定ポイント】

- 配当利回りが高く安定している

- 業績・成長性が持続している

- 株主優待や新規上場(IPO)株も選択肢

2025~2026年の市場イベントやトレンドを把握し、投資 家は自分の資産目標に合った銘柄選びを徹底しましょう。桐谷さんのような優待株選定例も参考になります。

新興市場や割安株への投資も、リスクを管理した上で検討する価値があります。投資 家は、情報収集と分析力を磨くことが求められます。

5. 投資家の「リスク管理」&メンタルコントロール術

リスク管理は、投資 家にとって最も重要なスキルの一つです。資産ごとに投資上限を設定し、急落時はポジション縮小や守り重視の戦略を徹底することがポイントです。

損切りや利益確定のルールを明確にし、再参入基準も決めておきましょう。メンタル管理では損失時の立ち直り方や情報遮断の重要性も見逃せません。

【リスク管理の具体策】

- 資産配分の見直しと現金比率の調整

- 分散投資とヘッジ手法の活用

- SNSやYouTube等の情報過多対策

失敗した場合も、資産を再び築き直すリカバリー例が多く存在します。投資 家は、焦らず冷静に状況を分析し、長期的な視野で再挑戦することが大切です。

投資以外の時間も大切にし、自由な時間を確保することで、メンタルの安定にもつながります。情報社会の中で、投資 家は自分自身を守る術を磨きましょう。

投資家コミュニティ・情報収集の最新トレンド

投資 家が2026年の市場で成果を上げるには、信頼できる情報と横のつながりが欠かせません。時代とともに、情報収集やコミュニティの形も大きく変化しています。今、どのような方法が主流となり、どの情報源が有効なのかを整理します。

コミュニティとSNSの活用

近年、投資 家同士がリアルタイムで意見交換できるSNSやオンラインコミュニティが急速に普及しました。ザイクラブやX(旧Twitter)、YouTubeライブ配信などは、情報の鮮度と多様性の面で優れています。

たとえば、2026年注目のTEAMZ Web3/AIサミット2026概要では、最先端トピックの共有やネットワーキングが可能です。こうしたイベントを通じて、投資 家は成長分野のリアルな声や新たな視点を得られます。

プロ投資家・専門家の情報源

信頼性の高い情報を得るために、プロ投資家や専門家の発信を活用する投資 家が増えています。テスタ氏、桐谷さん、ようこりんなどの著名投資家は、SNSやYouTubeで実践的な知見を公開しています。

また、証券会社の公式コンテンツや書籍、専門メディアも有益です。これらを組み合わせることで、複眼的な視点を持つことができ、投資 家としての判断力が磨かれます。

イベント・学習リソースと最新トレンド

投資セミナーやオンライン講座、リアルイベントへの参加は、投資 家のスキルアップに直結します。2026年はWeb3、AI、DXなど成長分野のイベントが増加傾向です。

下記のようなリソースが活用できます。

| リソース | 特徴 |

|---|---|

| オンラインセミナー | 場所を選ばず参加可能 |

| 投資家イベント | 最新トレンドや交流が充実 |

| 経済指標アラート | 市場変動に即応できる |

| 証券会社公式動画 | 初心者にも分かりやすい内容 |

これらを活用することで、投資 家は知識の幅を広げることができます。

情報の信頼性と投資仲間との関わり

ネット時代は情報が氾濫し、フェイクニュースも増えています。投資 家は情報の出所や根拠を必ず確認しましょう。複数の情報源を突き合わせる習慣が大切です。

また、投資仲間と切磋琢磨することで、モチベーションの維持や新たな発見につながります。ただし、過度な同調や誤った情報の拡散には十分注意しましょう。

2026年の投資戦略を成功に導く実践アクション

2026年の市場は、過去にない変化と機会が交錯します。投資 家にとって、今こそ具体的なアクションを計画し、確実に実践する力が問われる時代です。本記事で紹介した5大注目ポイントを踏まえ、成功に近づくための実践アクションを整理します。

成功するための5つの実践アクション

投資 家が2026年を迎えるにあたり、以下の5つのアクションがカギとなります。

資産配分と分散投資の見直し

最新の市場動向を反映し、株式・債券・不動産・金・暗号資産など多様な資産クラスを組み合わせましょう。市場の変動に柔軟に対応できるポートフォリオを心掛けることが、投資 家のリスク軽減につながります。新NISA・税制改正の活用

制度変更が続く中、新NISA制度の拡充と未成年者への適用に関する最新情報をチェックし、優遇枠を最大限活用しましょう。つみたて投資枠や成長投資枠を使い分け、税制メリットを享受することが投資 家の資産形成に直結します。テクノロジーの活用と成長分野への注目

AIやWeb3、DX分野は今後も有望です。投資 家はAI技術と投資の進化などの最新動向を学び、AI活用の資産運用や自動化ツールの導入を検討しましょう。新興セクターの成長性を見極めつつ、実需とバブルの違いを意識することも重要です。投資目標・進捗管理と家計管理ツールの導入

投資 家は目標を明確に設定し、KPIや進捗を定期的に見直すことで、計画的な資産運用が可能になります。家計簿アプリや資産管理ツールを活用し、毎月の積立額やリバランスのタイミングを可視化しましょう。情報収集と学びの習慣化

信頼できる情報源やコミュニティを活用し、知識をアップデートし続けることが不可欠です。投資セミナーやプロ投資家の発信を取り入れ、2026年の市場イベントや経済指標カレンダーも随時確認しましょう。

実践アクション比較表

| アクション | ポイント | 活用例 |

|---|---|---|

| 資産配分・分散投資 | 柔軟なポートフォリオでリスク分散 | 外貨建て資産・金など |

| 新NISA・税制改正活用 | 非課税枠を最大限活用し長期資産形成 | つみたて投資枠の積極利用 |

| AI・テクノロジー活用 | 新興分野での成長機会と自動化 | AI運用ツールの導入 |

| 目標・進捗管理&家計ツール | 数値目標と進捗の可視化、効率的運用 | 資産管理アプリの併用 |

| 情報収集・学び | 信頼性の高い情報源で知識を更新 | 投資コミュニティ参加 |

継続のコツとモチベーション維持

投資 家が長期的に成功するためには、計画を「実行」し「継続」する工夫が不可欠です。小さな成功体験を積み重ね、時には失敗から学び直す姿勢を持ちましょう。コミュニティや仲間と情報共有し合うことで、孤独にならずに相互に励まし合うことも効果的です。

いかに優れた戦略も、行動なくして成果は生まれません。投資 家として一歩踏み出し、2026年の変化をチャンスに変える力を身につけましょう。

2026年の投資環境は大きな変化が予想され、今こそ最新トレンドやリスク管理の知識を深める絶好のタイミングです 本記事で紹介した注目ポイントや成長分野について、より実践的な情報や専門家のネットワークを得たいと感じていませんか 私自身も、業界リーダーや投資家同士がリアルに交流できる場の価値を強く実感しています あなたも次の一歩を踏み出すため、私たちと一緒に学び、未来へのヒントを探しましょう チケット購入